дата публикации: 26.02.2016 года

Внимание! В настоящее время эта статья находится в архиве и не является актуальной.

Для просмотра действующей статьи, пожалуйста, перейдите по ссылке "НКО в банковской системе РФ. Полный список небанковских кредитных организаций на 01 августа 2022 года."

Небанковским кредитным организациям уделяется незаслуженно мало внимания при составлении различных рейтингов и обзоров, хотя НКО являются полноценными представителями банковской системы России, а деятельность некоторых из них поистине впечатляет и вызывает неподдельное уважение. К тому же, с тех пор как ПрофБанкинг последний раз писал о небанковских кредитных организациях, прошло более 2,5 лет, и, нужно заметить, произошли существенные изменения не только в развитии бизнеса этих кредитных организаций, но и в законодательном регулировании их деятельности.

В частности, 29 декабря 2015 года вступил в силу Федеральный закон № 403-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации», который установил единый для всех типов вновь регистрируемых НКО минимальный размер уставного капитала, а также единый для всех действующих НКО минимальный размер собственных средств (капитала), при этом введен новый тип небанковской кредитной организации – центральный контрагент – в отношении которого правила об уставном капитале и собственных средствах более жесткие.

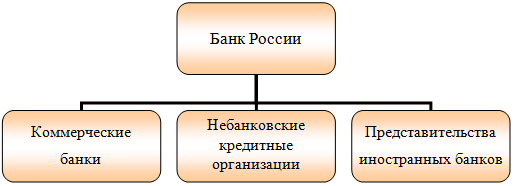

Прежде чем дать ссылку на полный список небанковских кредитных организаций, напомним, что банковская система Российской Федерации включает в себя Банк России, кредитные организации (банки и НКО), а также представительства иностранных банков.

БАНКОВСКАЯ СИСТЕМА РОССИИ

Что такое НКО? Чем они отличаются от банков? Какие типы небанковских кредитных организаций работают в России? Какие операции можно совершать одним НКО и нельзя другим? И сколько действующих НКО в России?

На первый взгляд, в самом названии «небанковские кредитные организации» содержится некоторое противоречие, поскольку слова «небанковская» и «кредитная» плохо совместимы. Более того, выдавать кредиты имеют право только депозитно-кредитные НКО, коих сейчас в России не осталось, то есть никакие из ныне действующих НКО кредитными операциями с клиентами (предприятиями, физлицами) заниматься не могут. Но на самом деле никакого противоречия нет, так как согласно Федеральному закону № 395-1 «О банках и банковской деятельности» кредитными организациями называются юридические лица, которые на основании лицензии ЦБ РФ имеют право осуществлять банковские операции. НКО, не будучи банками, совершают настоящие БАНКОВСКИЕ операции, просто не все возможные, а только их часть.

По состоянию на 23 февраля 2016 года в России действуют

53 небанковских кредитных организации.

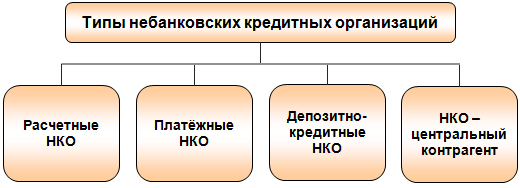

С учетом последних поправок в закон № 395-1 и согласно Инструкции ЦБ РФ № 135-И, все небанковские кредитные организации подразделяются на четыре типа:

1) расчетные НКО, которые преобладают в Российской Федерации (39 организаций);

2) платежные НКО, у которых ограничен спектр операций по сравнению с расчетными НКО (14 организаций);

3) депозитно-кредитные НКО, которые всегда составляли самую малочисленную группу и которых сегодня не осталось совсем (но, быть может, они появятся в будущем);

4) НКО – центральный контрагент. Это абсолютно новый тип небанковской кредитной организации, и развитие таких НКО мы увидим в ближайшие годы.

Разные НКО имеют лицензии с разным набором разрешенных банковских операций, в том числе НКО, входящие в группу одного типа. Таким образом, например, не все расчетные НКО одинаковы по набору доступных операций: у кого-то лицензия позволяет совершать полный перечень операций, предусмотренный для НКО данного типа, а у кого-то в лицензии только пара операций.

Из всего перечня банковских операций НКО не могут получить право на привлечение во вклады и размещение драгметаллов, а также небанковской кредитной организации, вне зависимости от её типа, не разрешается открывать текущие счета физическим лицам, осуществлять переводы по банковским счетам физлиц и не разрешается привлекать средства частных клиентов во вклады – всё это прерогатива банков. В этой связи НКО не должны участвовать в Системе страхования вкладов. Правда, из 53 действующих НКО четыре включены в Реестр участников ССВ, поэтому вклады, имеющиеся в них, продолжают быть застрахованными, но это связано с тем, что эти НКО до недавнего времени были банками и у них ещё остаются депозиты физлиц, принятые в рамках ранее заключенных договоров.

|

|

|

Нажмите на изображение, чтобы увеличить размер и рассмотреть лицензию.

|

Расчетные НКО (РНКО) получают лицензию на осуществление банковских операций в соответствии с Приложением № 9 к Инструкции ЦБ РФ № 135-И и при условии получения «максимальной лицензии» вправе совершать валютообменные операции в наличной и безналичной форме, открывать юрлицам банковские счета, осуществлять переводы денежных средств по поручению юридических лиц, в том числе банков-корреспондентов, переводить денежные средства без открытия счета, в том числе электронные деньги, сопровождая такие операции кассовым обслуживанием физических лиц. Такую полную лицензию имеет, например, НКО «ЛИДЕР».

Расчетные НКО с полным перечнем разрешенных операций имеют право выпускать предоплаченные карты для всех типов клиентов, а также дебетовые карты для юридических лиц.

РНКО могут выпускать ценные бумаги и могут вкладывать деньги в различные ценные бумаги, поскольку такие операции в принципе не подлежат лицензированию, но всё же основной целью создания РНКО является обеспечение безрисковой системы расчетов и переводов, в связи с чем Банк России в рекомендательном порядке, но настойчиво, требует от НКО минимизировать риски и предусматривать в Уставе, что НКО не будет привлекать средства юр- и физлиц посредством выпуска собственных ценных бумаг (например, векселей), будет размещать рубли только на корсчете в ЦБ РФ, а не в коммерческих банках, из ценных бумаг будет приобретать только государственные облигации Российской Федерации или государственные долговые обязательства стран Европейского союза, стран с высоким уровнем доходов, являющихся членами ОЭСР, и иных стран с высокой страновой оценкой, а также будет размещать свободные денежные средства на депозитах в Банке России или в надежных банках других стран с высокой страновой оценкой. Иностранную валюту РНКО могут разместить на корсчетах и депозитах в таких же надежных банках-нерезидентах.

Самая крупная и самая известная РНКО в банковской системе РФ – это, безусловно, НКО ЗАО НРД («Национальный расчетный депозитарий»), выполняющая функции центрального депозитария России, являющаяся дочерней структурой Московской биржи и обслуживающая биржевые и внебиржевые сделки с ценными бумагами, предоставляя расчетно-депозитарные услуги. Входит в Топ-60 кредитных организаций РФ по размеру активов (более 100 млрд рублей), капитал превышает 11 млрд рублей, общее количество ценных бумаг на хранении в НРД исчисляется триллионами. Суммарный годовой оборот денежных средств по торговым банковским счетам участников биржевых торгов, а также годовые обороты по корреспондентскому счету НРД в Банке России измеряются сотнями триллионов рублей. Чтобы с чем-то сопоставить, нужно понять, что оборот НРД по корсчету в ЦБ РФ может сравниться только с оборотами Сбербанка и ВТБ. Все остальные банки в буквальном смысле «отдыхают».

Значимое место в банковской системе России занимает РНКО «Платежный Центр», имея второй по величине капитал среди всех НКО (5,7 млрд рублей) и являясь оператором платежной системы «Золотая Корона».

|

Примеры лицензий РНКО с ограниченным набором банковских операций

|

|

|

|

|

Нажмите на изображения, чтобы увеличить размер и рассмотреть лицензию.

|

Прочно занимают позиции на рынке, работая в отдельной нише, такие НКО как: «Вестерн Юнион ДП Восток», «Яндекс.Деньги» и «Рапида».

Очень известная НКО «ОРС», консолидировавшая банкоматные сети, пункты выдачи наличных и приема платежей более 200 банков, сейчас вынуждена менять выстраивавшуюся годами модель бизнеса из-за нововведений регулятора, связанных с обязательным переводом операций на обслуживание в НСПК. Но, пожалуй, об этом никто не расскажет лучше, чем сама «Объединенная расчетная система», поэтому мы прилагаем Информационный бюллетень, который «ОРС» подготовила для своих клиентов и партнеров.

Среди расчетных НКО выделяются организации, которые специализируются на инкассации, в том числе оказывая услуги коммерческим банкам. Из всех типов НКО только расчетные НКО могут иметь в лицензии разрешение на инкассацию в её классическом понимании. Широкую известность на рынке имеют НКО «ИНКАХРАН» и НКО «БРИНКС». Последняя позиционирует себя не только как инкассаторскую организацию, но и как НКО, которая готова взять на себя полный аутсорсинг сети банкоматов.

Несмотря на широкие возможности, имеющиеся у РНКО, в списке небанковских кредитных организаций есть НКО, которые «тают на глазах». Видимо, владельцами строились определенные планы, но реализовать их так и не удалось. То ли ошибочно была выбрана ниша на рынке, то ли воплощение идей в жизнь претворялось не той профессиональной командой, то ли были проблемы с финансированием. Деятельность таких НКО почти незаметна, капитал мизерный, проводимые операции единичны.

Кстати, о капитале. С 01 июля 2016 года устанавливается единый для всех действующих небанковских кредитных организаций минимальный размер собственных средств (капитала) на уровне 90 млн рублей. Исключение составят только центральные контрагенты, для которых минимум составит 300 млн рублей, и о которых мы поговорим чуть позже. При этом предусмотрен трехлетний переходный период (до 01 июля 2019 года) для НКО, имевших на 01 июля 2016 года собственные средства менее 90 млн рублей: такие НКО вправе продолжать свою деятельность при условии, что размер капитала не будет уменьшаться по сравнению с уровнем, достигнутым на 01 июля 2016 года, но с 01 июля 2019 года он в любом случае должен составить не менее 90 млн рублей.

Сейчас по крайней мере у 23 небанковских кредитных организаций капитал не дотягивает до 90 млн рублей (однако данные о капитале раскрыты не всеми организациями, поэтому в реальности число «отстающих» НКО выше).

Помимо собственных средств, размер в 90 млн рублей будет установлен с 01 июля 2016 года и в отношении минимального уставного капитала всех вновь регистрируемых небанковских кредитных организаций, кроме центрального контрагента, для которого минимальный уставный капитал будет 300 млн рублей.

Вернемся к типам НКО и уделим внимание Платежным небанковским кредитным организациям.

|

|

|

Нажмите на изображение, чтобы увеличить размер и рассмотреть лицензию.

|

Платежные НКО получают лицензию на осуществление банковских операций в соответствии с Приложением № 25 к Инструкции № 135-И. Главной и, по сути, единственной операцией таких НКО является осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств.

При условии получения «максимальной лицензии» Платежная НКО вправе оказывать услуги по кассовому облуживанию юр- и физлиц, инкассировать деньги, открывать банковские счета юрлицам, в том числе банкам-корреспондентам и даже осуществлять переводы денежных средств по поручению юрлиц, но всё это исключительно для реализации главной операции, то есть только если подобные операции непосредственно связаны с принятыми поручениями о переводе денежных средств без открытия счета. В соответствии с вышесказанным, Платежные НКО имеют право выпускать только предоплаченные банковские карты.

О том, все ли переводы без открытия счета являются переводами электронных денег, о том, что такое капитал кредитной организации, и каковы самые актуальные данные о банковской системе России Вы можете узнать, пройдя обучение на уникальном дистанционном курсе «Банковское дело: 15 шагов к успеху».

Платежных НКО совсем немного в банковской системе РФ. Обращают на себя внимание такие НКО как «МОСКЛИРИНГЦЕНТР» (работает под брендом «Элекснет») и «ПэйПал РУ» (дочерняя НКО крупнейшего в мире платежного сервиса PayPal). Самая новая НКО в банковской системе – «ИР-Кредит»: лицензия получена в феврале 2016 года, это бывший АКБ «ИРОНБАНК», который преобразовался в платежную НКО.

В банковской системе есть созданные относительно недавно Платежные НКО, которые имеют амбициозные проекты и четко представляют свою клиентскую базу. Так, например, новосибирская НКО «Платежный Стандарт», связанная с одной из крупнейших в России обувной сетью, предлагает покупателям обуви ряд интересных услуг по оплате и получению бонусов. НКО заметно развивается, создала электронный кошелек, выводит на рынок новый бренд, активно представлена в Интернете. При продолжении работы с такой же энергичностью, результат непременно будет достигнут.

Что касается депозитно-кредитных НКО, то их больше нет. Когда мы в прошлый раз делали обзор небанковских кредитных организаций, их оставалось всего 4, и мы предполагали, что такой вид НКО перестанет существовать. Теоретически депозитно-кредитные НКО могут появиться, поскольку нормативные акты предполагают такую возможность. Депозитно-кредитным НКО выдается лицензия на осуществление банковских операций в соответствии с Приложением № 10 к Инструкции № 135-И. Такие НКО могут привлекать денежные средства на депозиты, но только от юридических лиц, и могут выдавать кредиты физическим и юридическим лицам, а также заниматься куплей-продажей иностранной валюты в безналичной форме и выдавать банковские гарантии. Депозитно-кредитным НКО не разрешается открывать и вести банковские счета, не разрешается осуществлять расчеты по поручению клиентов, заниматься инкассацией, осуществлять переводы без открытия банковских счетов. Собственно, из-за ограничений в части расчетов этим НКО не удалось развиться.

И, наконец, новый тип НКО – центральный контрагент. Центральный контрагент осуществляет функции в соответствии с Федеральным законом № 7-ФЗ «О клиринге, клиринговой деятельности и центральном контрагенте». Допустимые сочетания банковских операций для такой небанковской кредитной организации будут установлены Банком России.

Суть деятельности центрального контрагента заключается в том, что он берет на себя риски по заключаемым участниками в ходе биржевых торгов сделкам, выступая посредником между сторонами: продавцом для каждого покупателя и покупателем для каждого продавца, которые заменяют свои договорные отношения друг с другом соответствующими договорными обязательствами с центральным контрагентом. Центральный контрагент имеет возможность существенно уменьшать риски всех участников за счет многосторонних взаимозачетов по сделкам и использования эффективных средств контроля рисков, в том числе за счет требования к участникам о предоставлении залогового обеспечения.

Сейчас в России работают три центральных контрагента. Один из них – очень крупный банк «Национальный клиринговый центр» (НКЦ), входящий в Топ-10 российских банков по размеру активов, а два других – клиринговые организации. И хотя все три центральных контрагента выполняют одинаковую работу и несут схожие риски, к ним предъявляются различные требования в силу различий их лицензий, поэтому была поставлена задача унифицировать правила. Теперь законом введены единые требования к работе центральных контрагентов: они будут иметь две лицензии – клиринговой организации и небанковской кредитной организации. Но поскольку для центральных контрагентов это довольно большие перемены, законом предусмотрен переходный период, а именно:

- центральный контрагент, работающий в статусе банка (то есть банк НКЦ) для продолжения функций центрального контрагента должен будет изменить свой статус на небанковскую кредитную организацию (это нужно сделать в течение двух лет после дня вступления в силу Федерального закона № 403-ФЗ, то есть до конца 2017 года) и пока он вправе продолжать работу в качестве центрального контрагента;

- два других действующих центральных контрагента для продолжения осуществления своих функций в течение пяти лет после дня вступления в силу закона № 403-ФЗ вправе получить статус центрального контрагента в упрощенном порядке: обратиться в Банк России с ходатайством о регистрации соответствующих изменений, вносимых в устав, и выдаче лицензии на осуществление банковских операций, а также о приобретении статуса центрального контрагента. Банк России вынесет решение в кратчайший срок.

Таким образом, один из крупнейших российских банков «Национальный Клиринговый Центр», выполняющий функции центрального контрагента на всех рынках Московской биржи и являющийся единственным квалифицированным центральным контрагентом в России со статусом системно значимого, вынужден будет стать небанковской кредитной организацией. Стоит заметить, что НКЦ имеет рейтинг выше, чем какой-либо другой банк в России, да не просто выше, а выше суверенного рейтинга Российской Федерации. Рейтинговое агентство Fitch Ratings подтвердило 24 февраля 2016 года присвоенные рейтинги банка «Национальный Клиринговый Центр». Обоснование долгосрочного рейтинга в национальной валюте отражает исключительно сильную кредитоспособность банка.

Итак, по состоянию на 23 февраля 2016 года в России действуют 53 небанковских кредитных организации двух типов из четырех возможных. ПрофБанкинг публикует полный список действующих НКО. НКО в таблице расположены по дате создания: от самой старой НКО до созданной недавно. В отношении каждой НКО указана организационно-правовая форма, номер банковской лицензии, тип НКО, дата создания, официальный сайт и краткая информация с интересными фактами. По состоянию на 23.02.2016 в России других (кроме перечисленных в таблице) действующих небанковских кредитных организаций нет.

Ссылки по теме:

- Дистанционный учебный курс «Банковское дело: 15 шагов к успеху»

- Преимущества дистанционного обучения

- Бесплатные банковские тесты

При цитировании, перепечатке и использовании материалов

с сайта Высшей банковской школы ПрофБанкинг

соблюдение Условий и гиперссылка на сайт ProfBanking.com обязательна.